Previdência privada: como garantir um futuro tranquilo

Entenda como funciona o sistema que permite investir pequenas parcelas ao longo dos anos para garantir uma renda no futuro

18/12/2021

Investimento em planos de previdência privada garantem tranquilidade futura | Foto: Getty Images

O momento da aposentadoria vai chegar, cedo ou tarde, e se você ainda não está se planejando para esse momento, é melhor começar a pensar nisso o quanto antes. Os planos de previdência privada existem para ajudar a construir um futuro tranquilo.

Quando mais cedo o planejamento foi feito, mais suave será o plano e mais tranquilo o seu futuro.

Existem várias alternativas para garantir uma renda complementar na aposentadoria. O plano de previdência privada é um exemplo de produto criado para esse fim, ou seja, tem como foco investimentos seguros e de longo prazo.

Navegue nos bullets abaixo para ir direto ao trecho desejado:

O que é previdência privada?

Também conhecida como previdência complementar, a previdência privada é um sistema que permite a qualquer pessoa acumular uma parcela de seus ganhos ao longo do tempo para garantir uma renda futura melhor para si e sua família.

A Previdência Privada é totalmente desvinculada da Previdência Social obrigatória do Instituto Nacional do Seguro Social (INSS). Ela funciona como uma fonte de renda complementar e é construída ao longo dos anos.

É uma forma de poupança de longo prazo, que proporciona um melhor padrão de vida na aposentadoria e cobertura em casos de morte e invalidez.

Vantagens

Uma das grandes vantagens para os investidores que desejam fazer esse planejamento para o futuro é a indicação de beneficiários. Ou seja, é um produto atrelado a facilidades sucessórias.

Além dessas vantagens, os planos de previdência privada podem ser complementar à renda e dar mais solidez ao patrimônio depois da aposentadoria.

A previdência privada é indicada também para quem tem objetivos futuros, como comprar um imóvel ou pagar a universidade dos filhos.

Etapas

Os planos de investimento previdenciário têm duas etapas: a acumulação e o resgate. Na primeira, o investidor acumula o capital aplicado. Na segunda, passa a receber o que foi investido e mais os rendimentos da aplicação.

Como funciona

Entre as características principais de previdência privada está a flexibilidade nos valores e períodos na fase de acumulação. Isso faz com que cada investidor consiga fazer aplicações alinhadas com os seus objetivos a longo prazo.

Saiba mais

- Investimento a longo prazo com benefício fiscal

- Previdência privada tem vantagem tributária

- Abra sua conta no Safra

Existem diferentes opções de planos no mercado, que levam em consideração as necessidades de cada cliente, montando uma carteira de produtos de renda fixa e variável que equilibram rentabilidade com segurança.

Os planos de previdência privada podem atingir as menores alíquotas de Imposto de Renda, chegando a 10% após 10 anos de investimento. Tudo vai depender da tabela de tributação de Imposto de Renda que o investidor escolher.

Previdência fechada ou aberta

A previdência privada tem dois segmentos distintos e com características próprias: a previdência fechada, também denominada de fundos de pensão, e a previdência aberta.

Previdência Fechada – Os fundos de pensão são entidades civis sem fins lucrativos e acessíveis a grupos específicos de trabalhadores, vinculados a empregadores, chamados Patrocinadores, ou vinculados a entidades associativas, denominadas Instituidores.

A fiscalização dos fundos de pensão é exercida pela Superintendência Nacional de Previdência Complementar (Previc) e sua atividade regulada por representantes do governo e da sociedade, integrantes do Conselho Nacional de Previdência Complementar (CNPC), ambos vinculados ao Ministério da Previdência Social.

Previdência Aberta – As entidades que operam no segmento aberto são sociedades anônimas. O acesso a esse segmento da previdência é facultado a qualquer cidadão, independentemente do vínculo profissional ou associativo.

O funcionamento das entidades abertas de previdência é autorizado e fiscalizado pela Superintendência de Seguros Privados (SUSEP), órgão vinculado ao Ministério da Fazenda, e normatizado pelo Conselho Nacional de Seguros Privados (CNSP).

As entidades abertas oferecem dois tipos de planos: Plano Gerador de Benefício Livre (PGBL) e Vida Gerador de Benefício Livre (VGBL).

Qual a diferença entre PGBL e o VGBL

Plano Gerador de Benefício Livre (PGBL) e Vida Gerador de Benefício Livre (VGBL) são investimentos de longo prazo. Ambos são indicados para objetivos de prazos mais longos, como a aposentadoria.

Entre as principais diferenças entre os dois está a tributação. No VGBL, o Imposto de Renda incide apenas sobre os rendimentos, e no PGBL o IR incide em todo o capital acumulado.

Tanto no Plano Gerador de Benefício Livre (PGBL) quanto no Vida Gerador de Benefícios Livres (VGBL), é possível escolher receber uma renda mensal vitalícia ou por um prazo determinado, além do montante total investido.

A quantia acumulada pode ser investida em ações, fundos de renda fixa, entre outros. A gestão é feita por profissionais do mercado financeiro, pensando na rentabilidade da sua aplicação.

Como funciona o PGBL

No PGBL, o valor das contribuições pode ser deduzido da sua base de cálculo do Imposto de Renda, com o limite de 12% da sua renda bruta anual.

O benefício fiscal é concedido apenas para aqueles que fazem a declaração completa e também contribuem para algum regime previdenciário público.

Por outro lado, no momento do resgate, será cobrado imposto sobre o valor total depositado mais o rendimento acumulado ao longo dos anos.

Como funciona o VGBL

No VGBL as contribuições não são deduzidas do Imposto de Renda anual. A incidência de imposto, em caso de resgate ou pagamento de renda, ocorrerá apenas sobre o rendimento das aplicações.

Por isso, é um plano recomendado para aqueles que fazem a declaração simplificada, não pagam Imposto de Renda ou que já alcançaram os 12% permitidos para dedução em contribuições em PGBL na declaração completa.

Como é a tributação

A previdência privada é uma das ferramentas mais adequadas para o longo prazo. O motivo é o tratamento tributário diferenciado que a categoria recebe, desenvolvido com o objetivo de incentivar a reserva financeira dos brasileiros.

Mas é justamente aí, no cálculo dos benefícios fiscais, que surgem as maiores dúvidas em relação aos produtos previdenciários. Confira abaixo as três principais razões que fazem da categoria uma grande aliada de quem pretende formar uma reserva financeira ao longo do tempo.

1) Imposto pode cair a 10%

Em primeiro lugar, vem a possibilidade que a previdência privada tem de reduzir o tamanho da mordida do Leão na hora do resgate ou do benefício.

Ao escolher um produto previdenciário, você deve optar pelo regime de tributação mais adequado para seu perfil de contribuinte fiscal e tempo de investimento. Uma das opções é o regime que segue a tabela regressiva de Imposto de Renda.

Nela, a alíquota a ser recolhida no resgate parte de 35% e regride cinco pontos porcentuais a cada dois anos contados a partir da data de cada aporte. Isso até chegar a apenas 10% para investimentos com mais de dez anos.

Já em um fundo de investimentos comum, a menor alíquota possível é de 15%, após dois anos de investimento

Ou seja, com a previdência privada é possível buscar uma rentabilidade líquida de impostos maior quando se mantém os recursos investidos por um período longo.

2) Fundos livres de ‘come-cotas’

Em segundo lugar, o poder dos juros compostos pode ser maior na categoria. Isso porque a previdência privada não sofre incidência do ‘come-cotas’, tributo semestral sobre o retorno dos fundos que é recolhido no último dia útil de maio e de novembro. Trata-se de uma antecipação de recolhimento do imposto de renda por meio do resgate de cotas.

No caso de fundos previdenciários, a não antecipação tende a elevar o potencial de retorno, visto que todos os recursos aplicados permanecem no fundo e podem render juros sobre juros durante o prazo de investimento.

A eficiência tributária faz diferença

A tabela regressiva e ausência de come-cotas podem gerar no retorno dos investimentos. Se uma aplicação inicial de R$ 3 milhões, por exemplo, registrar 4,5% de retorno por ano e for resgatada depois de 11 anos:

De um fundo previdenciário com plano VGBL e tributação regressiva, o saldo líquido será um pouco maior que R$ 4,681 milhões, uma rentabilidade de 56%.

De um fundo de renda fixa tradicional, com tributação de longo prazo, o saldo líquido ficará perto de R$ 4,541 milhões, uma rentabilidade de 51%.

Isto é, o enquadramento tributário da previdência privada possibilitaria, no exemplo, um retorno extra de R$ 140 mil, ilustrando como o planejamento adequado pode tornar seu investimento mais eficiente.

3) Dedução de até 12%

A previdência privada também permite deduções que podem reduzir anualmente o montante devido no Imposto de Renda ou aumentar a restituição paga pela Receita Federal.

Para isso, é preciso optar pelo plano PGBL. As contribuições efetuadas são dedutíveis na declaração anual do IRPF, limitado a 12% da renda bruta anual tributável – essa dedução tem caráter de diferimento, já que o montante inteiro será tributado no resgate.

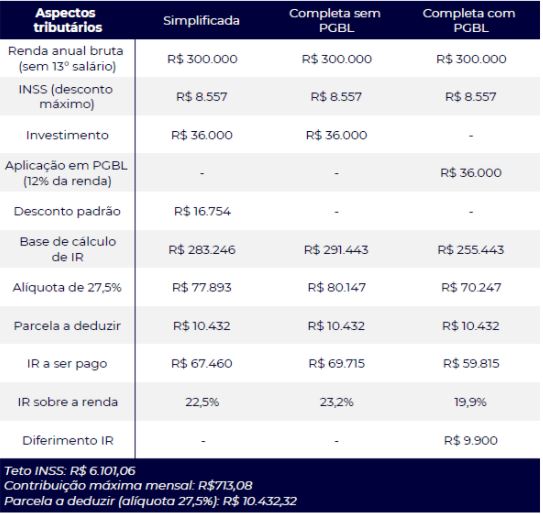

Para um investidor com renda bruta tributável de R$ 300 mil, por exemplo, o diferimento pode chegar a R$ 9,9 mil por ano, como mostra o comparativo.

A vantagem dessa possibilidade de não recolhimento durante a acumulação é que os potenciais retornos incidem sobre uma base maior.

Isso se aplica aos casos de investidores que contribuem para o INSS ou algum regime próprio de previdência e declaram o Imposto de Renda no modelo completo.